インフレは家計ごとに影響が異なる!個人でできる対策をFPから学ぼう

最近、「インフレ」や「値上げ」についてのニュースが増えたと感じる方も多いと思いますが、物価はどこまで上昇するのでしょうか。そこで今回は、ファイナンシャルプランナーとして活動されている、株式会社ウェルスペント代表取締役の横田健一(よこた けんいち)さんにインフレの基礎知識から生活への影響、個人ができる具体的なインフレ対策について詳しく聞いてみました。インフレに対する理解を深めてみましょう。

今回お話を伺ったのは…

きちんと知りたいインフレの基礎知識

―まずは、インフレとはどのような状態のことを言うのか教えてください。

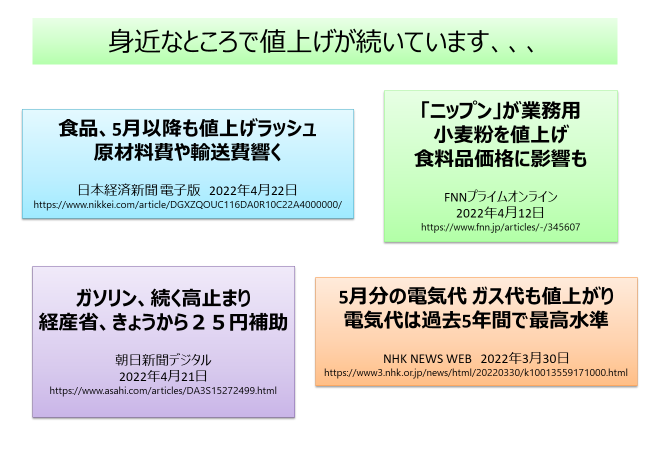

横田さん:インフレとは、簡単に言えば「モノの値段が上がること」です。身近なところでは、ガソリンや電気、ガス、小麦粉などの値段が実際に上がっています。

エネルギー価格が上がることで物流コストも高くなるため、小麦粉に限らずさまざまなモノの値段が上がります。

― エネルギー価格の上昇が、食料品価格の上昇にもつながっているのですね。

横田さん:そうですね。結果的に、消費者が購入する際の商品の最終価格が上がってきます。このように、日々の生活に直結するモノの値段が上がると、単純に生活費の負担が増えてしまいますよね。例えば、車をよく利用する方は、最近ガソリン代の負担が大きくなっているかと思います。

一般的に言われる「良いインフレ」というのは、経済成長の中で、【景気拡大→売り上げ上昇→賃金上昇→物価上昇】といったサイクルができている状態です。

いま起きているのは、どちらかというと「悪いインフレ」と言われるような、一時的なモノの希少性が上がったことや世界情勢を受けて輸入動向が変わったことなどにより、直接的にモノの値段が上がっている状況です。消費者にとっては、収入は増えず物価の負担が大きくなってしまっています。

― まさに、「モノの値上げ」という消費者にとってはネガティブな話題をニュースで見ることが増えた印象を受けますが、これまではどのような状況だったのでしょうか?

横田さん:ここ10~20年の日本では一般的にはデフレ状況といわれていますが、30~50年と超長期的に見ると、モノの値段はずっと上がり続けていて、インフレが継続しているんです。

日本銀行のホームページで説明されている「消費者物価指数」を見ると、昭和40年から令和3年にかけて物価が4.2倍となっていることが分かります。昭和40年の1万円が令和3年には4.2万円の価値があるということですね。

― インフレがこのまま継続すると、将来的にどのような影響があるのでしょうか?

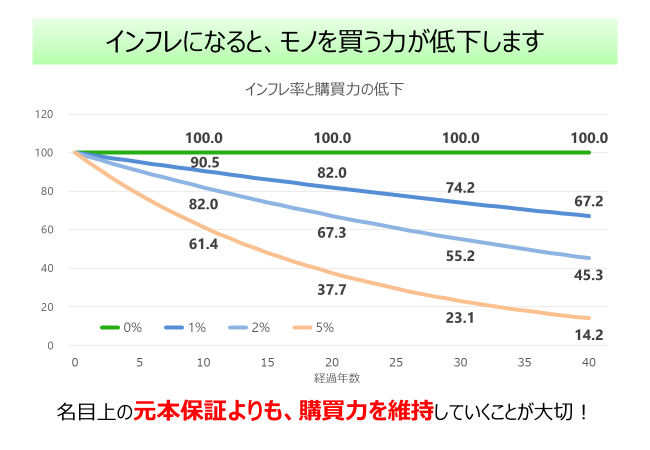

横田さん:インフレが継続することで、家計としてはモノを買う力(購買力)が低下していきます。以下のグラフを基に確認してみましょう。

現在、日本銀行は年2%のインフレ率を目指す金融政策を行っています。仮に、日本銀行の政策通りにインフレ率が年2%で推移した場合、現在の100万円は20年後には今の価格で言うと67.3万円、40年後には45.3万円分の購買力しか持たない計算になります。

例えば、老後2,000万円問題と一時騒がれましたよね?平均値で計算した場合、現時点のモノの値段や必要な資金を計算したときには2,000万円あれば足りるという話でしたが、このまま年2%のインフレ率が続くと、モノの値段が上がる一方で購買力が下がっていくので、40年後には老後4,000万円問題になっている可能性もあるということです。

― 2,000万円問題もその数字の大きさから話題になりましたが、それがインフレの継続によって更に大きな数字になるというのはインパクトがありますね!

横田さん:他にも、テーマパークの年間チケットはわかりやすい例ですね。こういったチケットは30年といった長期的な期間のパスポートを売ることはありません。なぜなら、将来の物価や人件費の上昇などを予想してチケットの価格に反映することがとても難しいからです。将来時点でのサービスを提供するためのコストは、一年など短期的なものなら翌年に価格改定ができますが、30年間通い放題のチケットがイコール今のチケットの値段の30倍で設定した場合、インフレが続けば企業にとって元が取れず大損する可能性もあるのです。

― モノの値段が変わっていく分かりやすい例ですね。そして、消費者としては生活をする上で、購買力を維持していくことが大切なのですね。

横田さん:そうですね。一般の消費者がインフレ動向や経済状況を予測するのは難しいので、インフレになろうとなるまいと、購買力をある程度維持できるような家計の体質を作っておくことが大切です。

日本ではどうしてインフレと円安が進んでいるの?生活に与える影響とは

― いま、インフレと同時に「円安が進んでいる」というニュースも聞かれます。まずは、円安が進んでいる背景について教えてください。

横田さん:世界の市場では、基本的には、金利が高い国の通貨が買われて、金利が低い国の通貨が売られる傾向にあります。ドル円で言えば、アメリカが利上げを行う中、日本は低金利を維持しているため、日米の金利差が拡大していることが円安の背景です。

そして、現在の日本では、インフレを招いている要因の一つが「円安」と言えます。

― なぜ円安がインフレを招くのでしょうか?

横田さん:「米ドル建て」で値段が決まっているモノが多いので、円安になると「円建て」での値段が上がってしまいます。日本はエネルギーや食料品を輸入に頼っているため、円建て価格の上昇が国内のインフレにつながっています。

― 世界の金利との関係で起こる円安がインフレにつながっているのですね。なぜ日本は金利を上げないのでしょうか?

横田さん:金利を上げてしまうと、貯蓄に回す人がさらに増えてしまうからでしょう。日本銀行は当座預金にマイナス金利を適用する一方で、10年物国債金利を0.25%に抑えていますが、低金利を維持することでモノやサービスの消費を促し、経済を成長させる狙いがあります。企業で言えば、低金利でお金を借りてビジネスの成長に向けた投資を行うことが期待されています。

― ここまでインフレに関する知識を解説していただきました。ここからはより具体的に、インフレが私たちの生活にどのような影響があるか教えていただけますか?

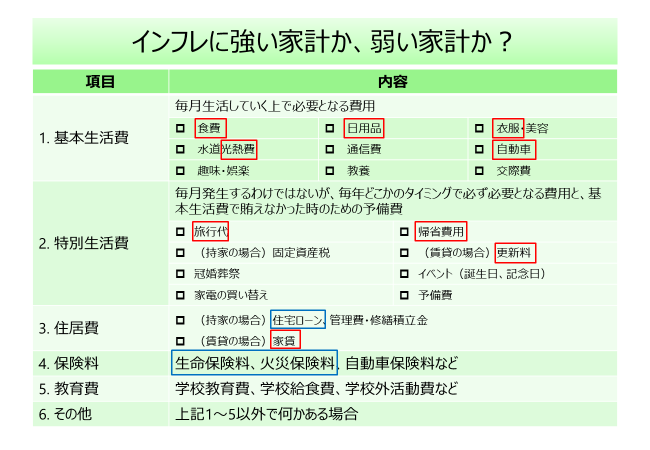

横田さん:インフレによる影響は各家庭の支出によって異なるので、まずは家計の支出状況を把握することが大切です。インフレに強い家計と弱い家計について以下の表で見ていきましょう。インフレの影響を受けやすいものは赤で、受けにくいものは青で囲んでいます。

中でも「住居費」は支出の中で大きな割合を占める可能性があるので、インフレによる影響が大きいと言えるでしょう。

― 持家か賃貸かでインフレの影響も異なるのですね。

横田さん:住宅ローンの場合は借りたお金を返済するだけなので、基本的にインフレの影響は受けません。しかし、家賃に関してはインフレによって上昇する可能性が高くなります。

実際に、住んでいるところの家賃が大きく上がる予定なので持家の購入について考えているという相談もありました。ライフプランに大きく関わってくることなので、インフレがプラン見直しのきっかけになるかもしれませんね。

個人ではどんなインフレ対策ができるの?

― インフレ対策として、個人でできることはどのようなものがあるのかを教えてください。

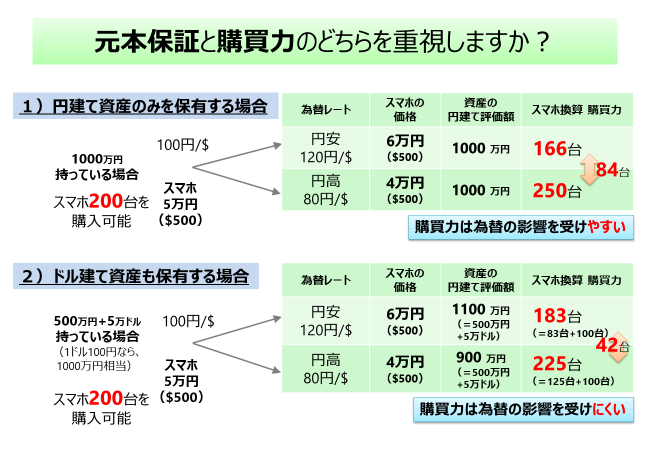

横田さん:インフレに備えるためには、外貨を持つことが大切だと思います。資産の一部を外貨で持つことで、購買力をある程度維持することができます。

例えば、資産を円のみで持っている場合と、資産の半分をドルで持っている場合の購買力を見てみましょう。

円だけで持っている場合は為替レートの影響を受けやすく、購買力のブレが激しいことが分かりますよね。一方、半分をドルで持っている場合は為替レートの影響を受けにくく、購買力が維持しやすくなります。

―インフレに強い資産として、外貨以外にはどのようなものがありますか?

横田さん:他には、株式などもインフレに強い資産です。

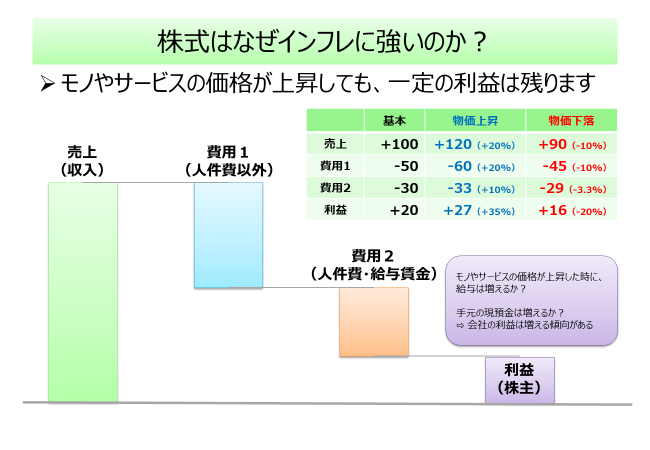

株式は、インフレによってモノやサービスの値段が上がり、企業側の支出が増えたとしても、売上も伸びることによって一定の利益が残りやすい傾向にあります。インフレ局面では株主の利益も増えていく可能性があるので、株式はインフレに強い資産といわれています。

― 株式投資もインフレ対策の一つになるわけですね。

横田さん:そうですね。また、不動産も株式と同様にインフレに強い資産と言われています。不動産投資の主な収入は家賃収入なので、インフレによって収入が増加する可能性もあります。

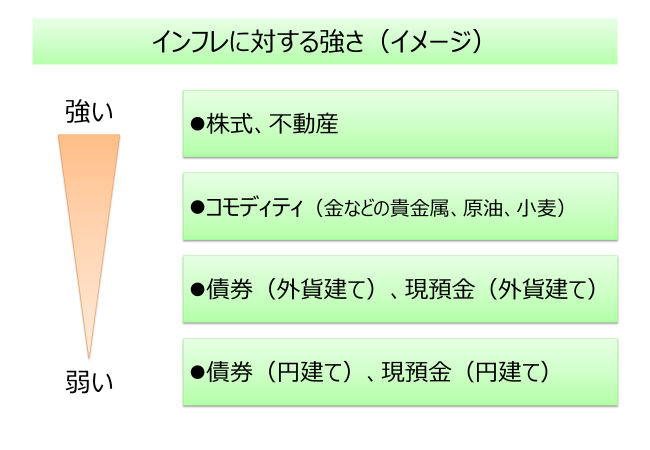

以下の資料でインフレ対策となる資産についてまとめています。

株式や不動産といった資産は長期的に価値を生み出していくので、資産価値が積み上がっていきます。時間が味方になるため、長期投資にも向いている資産ですね。ただし、その資産価値は大きく変動する可能性があることに注意しましょう。

また、金などのコモディティもインフレ対策として有効ですが、コモディティ自体は価値を生み出しません。需要と供給によって価格は変動しますが、購買力を向上させるという点では必ずしも時間が味方にならない資産といえるでしょう。

― インフレ対策では、長期的な資産形成を意識することが大切なんですね。横田さんがお受けしているご相談の中には、インフレ対策に関するお話しも多いのでしょうか?

横田さん:資産運用などのお話をしている中で、インフレ対策について話題になることはあります。

そのような時は「インフレに強いのは株式と不動産ですよ」とお話ししています。円建てのみならず、外貨建も含めて、やはりインフレに強いのは株式と不動産ですね。

ただし、一般の方が個人で銘柄を選ぶのは難しいので、投資信託などの利用をおすすめしています。ETF(上場投資信託)やREIT(不動産投資信託)など、自分が持ちやすい形で保有し、資産の一部に組み込んでおくことが大切です。

家計ごとにインフレの影響は異なる!自分の場合を確認してみよう

―今回は「インフレ」について詳しく教えていただきました。最後に読者の皆さまへメッセージをお願いいたします。

横田さん:「インフレ」というニュースを見ていても、自分の生活でピンとこないこともあるかと思いますが、今日お話しした「インフレに強い家計・弱い家計」のように、意外と関連するところがあるかもしれません。

いたずらに不安になる必要はありませんが、現在の支出のうち、インフレにより今後負担が増えそうな支出が占める割合がどのくらいか、一度確認してみるのもよいのではないでしょうか。身近なところでインフレの影響について理解が深まると、自分の資産形成について考えるきっかけになるかと思います。

また、世代によってもインフレで受ける影響は異なります。例えば、30~50代の現役世代なら、インフレが起きても給与が大きく上昇することはあまりないでしょう。一方で、年金を受け取る世代は、物価上昇により連動して年金給付額が増えるなど、収入においてインフレの影響を受けることもあります。また、同じような高齢の世帯でも、持家に住んでいてすでにローンの支払いが終わっている方なら、住居費という面ではインフレの影響を受けにくいですよね。

このように、世帯やライフスタイルといった家計ごとにインフレの影響は異なってくるので、ぜひ、ご自身の家計はどうなのか、一度考えてみるとよいかと思います。

※あくまでも横田さん個人の見解であり、ジャパンネクスト証券株式会社が取引を誘引するものではありません。また、引用の掲載資料は当該企業が作成したものであり、ジャパンネクスト証券株式会社が情報の正確性を保証するものではありません。

本記事に掲載されている全ての情報は、2022年5月25日時点の情報に基づきます。

資産形成ハンドブック : https://shisankeisei.jp/

YouTube 資産形成ハンドブック : https://www.youtube.com/c/shisankeisei

全面監修:ファイナンシャル・ウェルビーイング検定 https://shisankeisei.jp/20240924-financial-well-being/

著書:「増やしながらしっかり使う 60歳からの賢い「お金の回し方」 不安をなくし幸せに生きるためのマネー戦略」(KADOKAWA、2025年4月) https://www.amazon.co.jp/dp/4046073713/ 、「新しいNISA かんたん最強のお金づくり」(河出書房新社、2023年6月)https://www.amazon.co.jp/dp/4309292992/